✅ Gli interessi sui mutui si calcolano applicando il tasso d’interesse al capitale residuo, tenendo conto di TAN, TAEG, durata e tipologia di rata.

Per calcolare gli interessi sui mutui, è fondamentale comprendere la natura del tasso di interesse applicato e la modalità di ammortamento del prestito. In generale, il calcolo degli interessi si basa su:

- l’importo del capitale preso in prestito;

- il tasso di interesse nominale annuale;

- la durata del mutuo;

- la frequenza delle rate (mensile, trimestrale, ecc.);

- il metodo di calcolo adottato (tasso fisso, variabile, misto).

In termini semplici, gli interessi si calcolano moltiplicando il capitale residuo per il tasso di interesse applicato, proporzionato al periodo di tempo considerato. Questi interessi si sommano alla quota capitale per formare la rata periodica che il mutuatario deve versare.

Questo articolo approfondirà le basi fondamentali dei mutui dal punto di vista degli interessi, illustrando le principali metodologie di calcolo utilizzate dalle banche e gli strumenti matematici alla base. Inoltre, verranno spiegate le differenze tra mutui a tasso fisso, variabile e le tipologie di ammortamento più comuni come quello francese e italiano. Verranno infine forniti esempi concreti e formule pratiche per permettere al lettore di comprendere come si determina l’importo degli interessi in ogni fase del mutuo e quali sono le variabili che maggiormente influenzano il costo totale del finanziamento.

Le Basi del Calcolo degli Interessi sui Mutui

Il calcolo degli interessi su un mutuo si fonda su alcune principali variabili:

- Capitale Iniziale: l’importo preso in prestito;

- Tasso di Interesse Nominale Annuale: espresso in percentuale;

- Durata del Mutuo: in anni o mesi;

- Tipo di Ammortamento: metodo con cui si rimborsa il capitale e si pagano gli interessi;

- Frequenza delle Rate: solitamente mensile.

Gli interessi calcolati in ogni rata dipendono dal capitale residuo da rimborsare: più si procede nel tempo e più il capitale diminuisce, quindi diminuiscono anche gli interessi da pagare se il tasso è fisso o non aumentano in modo proporzionale se il tasso è variabile.

Formule di Base per il Calcolo degli Interessi

Una formula semplice per il calcolo degli interessi su un periodo è:

Interessi = Capitale Residuo x (Tasso Annuo/100) x (Giorni del periodo / 365)

Dove:

- Capitale Residuo: è il debito che resta ancora da pagare;

- Tasso Annuo: è il tasso di interesse espresso in percentuale annuale;

- Giorni del periodo: è la durata della rata (ad esempio, 30 giorni per rata mensile).

Negli ammortamenti più diffusi, come quello alla francese, la rata rimane costante nel tempo e la composizione cambia: all’inizio gli interessi sono maggiori e la quota capitale minore; verso la fine, avviene l’opposto.

Differenza tra Tasso Fisso e Tasso Variabile nei Mutui

Quando si tratta di scegliere un mutuo, uno degli aspetti fondamentali da valutare è la tipologia del tasso di interesse. I due principali tipi sono il tasso fisso e il tasso variabile, e comprendere la loro differenza è cruciale per una scelta consapevole e vantaggiosa.

Tasso Fisso: Sicurezza e Stabilità

Il tasso fisso garantisce un’interesse costante per tutta la durata del mutuo. Questo significa che l’importo delle rate rimane invariato, indipendentemente dalle fluttuazioni economiche o dai cambiamenti nei mercati finanziari.

- Vantaggi:

- Prevedibilità delle spese: le rate mensili sono fisse, facilitando la gestione del bilancio familiare.

- Protezione dall’inflazione: non subisci aumenti improvvisi a causa dell’incremento dei tassi di interesse di mercato.

- Svantaggi: generalmente, il tasso fisso ha un valore iniziale più alto rispetto a un mutuo a tasso variabile, poiché la banca si tutela dalle fluttuazioni future.

Tasso Variabile: Flessibilità con Rischi

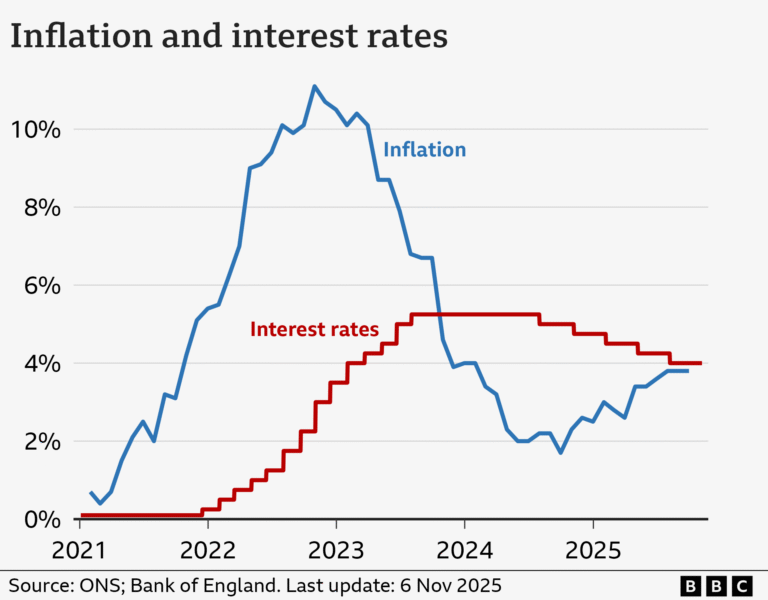

Il tasso variabile è associato a un tasso di interesse che può cambiare nel tempo, di solito in base a un indice di riferimento come l’EURIBOR. Questa caratteristica può influenzare direttamente l’ammontare delle rate mensili.

- Vantaggi:

- Costi iniziali più bassi: spesso il tasso variabile parte da un valore più contenuto rispetto al tasso fisso.

- Possibilità di risparmio: qualora i tassi di interesse scendano, la rata si riduce automaticamente.

- Svantaggi: il principale rischio è rappresentato dalla possibile crescita dei tassi nel tempo, con conseguente aumento delle rate e difficoltà finanziarie.

Esempio Pratico

| Tipo di Tasso | Interesse Iniziale | Rata Mensile (prima anno) | Variazione Stimata | Adatto a… |

|---|---|---|---|---|

| Tasso Fisso | 3,5% | € 900 | Nessuna variazione | Chi predilige sicurezza e stabilità |

| Tasso Variabile | 2,8% | € 850 | Può aumentare o diminuire | Chi può gestire variazioni e mira a risparmiare |

Consigli Pratici per la Scelta

- Valutare il proprio profilo finanziario: se hai un reddito stabile e preferisci la certezza, opta per il tasso fisso.

- Considerare l’orizzonte temporale: per mutui a breve termine, il variabile può essere più conveniente.

- Monitorare l’andamento dei tassi di interesse: un’attenta analisi dei trend economici può aiutarti a prevedere l’andamento futuro del tasso variabile.

- Analizzare offerte e condizioni: spesso alcune banche propongono formule ibride o mutui a tasso misto che combinano vantaggi di entrambi.

In sintesi, la scelta tra tasso fisso e variabile dipende molto dalla tua tolleranza al rischio, dalla situazione finanziaria personale e dalla tua capacità di adattarti a eventuali variazioni di mercato.

Domande frequenti

Come vengono calcolati gli interessi sui mutui?

Gli interessi sui mutui vengono calcolati moltiplicando il capitale residuo per il tasso di interesse annuo, generalmente su base trimestrale o mensile.

Qual è la differenza tra tasso fisso e tasso variabile?

Il tasso fisso rimane costante per tutta la durata del mutuo, mentre il tasso variabile può cambiare in base all’andamento di un indice di riferimento.

Cos’è l’ammortamento del mutuo?

L’ammortamento è il processo di restituzione del capitale preso in prestito attraverso rate periodiche che includono una quota di interesse e una quota di capitale.

Come influisce la durata del mutuo sugli interessi pagati?

Una durata più lunga riduce l’importo della rata ma aumenta il totale degli interessi pagati, mentre una durata più breve comporta rate più alte ma meno interessi complessivi.

Si possono dedurre gli interessi passivi del mutuo dalle tasse?

Sì, in Italia è possibile detrarre una percentuale degli interessi passivi pagati sul mutuo per l’acquisto dell’abitazione principale in dichiarazione dei redditi.

| Parametro | Descrizione | Impatto sul Mutuo |

|---|---|---|

| Capitale | Somma inizialmente presa in prestito | Base per il calcolo di interessi e rate |

| Tasso di Interesse | Percentuale applicata al capitale | Determina l’importo degli interessi da pagare |

| Durata | Tempo di estinzione del mutuo | Influenza l’importo della rata e il costo totale |

| Ammortamento | Metodo di rimborso del capitale e degli interessi | Definisce la composizione delle rate periodiche |

| Tipo di tasso | Fisso o variabile | Influenza la stabilità delle rate e l’esposizione al rischio |

| Interessi Passivi Deducibili | Percentuale degli interessi detraibile fiscalmente | Riduce il costo netto del mutuo |

Se hai trovato utili queste informazioni, lascia un commento qui sotto e visita gli altri articoli sul nostro sito per scoprire ulteriori approfondimenti su mutui, finanza personale e risparmio.