✅ Per capire la situazione finanziaria dal bilancio aziendale, esamina attentamente Stato Patrimoniale, Conto Economico e flussi di cassa: chiavi di trasparenza e solidità.

Leggere il bilancio aziendale per comprendere la situazione finanziaria di un’impresa richiede di analizzare attentamente le tre principali sezioni: Stato Patrimoniale, Conto Economico e Rendiconto Finanziario. Lo Stato Patrimoniale mostra la situazione patrimoniale e finanziaria alla data di chiusura dell’esercizio, evidenziando attività, passività e patrimonio netto. Il Conto Economico sintetizza la redditività, ovvero i ricavi e i costi sostenuti durante il periodo. Infine, il Rendiconto Finanziario illustra i flussi di cassa, ossia le entrate e uscite di liquidità che permettono di capire la capacità di generare denaro dell’azienda.

Questo articolo approfondirà come leggere e interpretare ciascuna di queste sezioni chiave del bilancio per valutare correttamente la solidità finanziaria di una società. Verranno inoltre forniti suggerimenti pratici e indicazioni su quali indici calcolare per una diagnosi completa, spiegando il significato di termini come attivo circolante, passivo corrente, e EBITDA. L’obiettivo è fornire un quadro chiaro e accessibile degli elementi fondamentali, così da orientarsi con sicurezza nel mondo della contabilità e della gestione finanziaria.

1. Stato Patrimoniale: capire attività, passività e patrimonio netto

Lo Stato Patrimoniale è strutturato in due macroaree:

- Attività: beni e diritti posseduti dall’azienda, suddivisi in attività correnti (liquidità, crediti a breve termine, magazzino) e attività non correnti (immobilizzazioni materiali e immateriali, investimenti a lungo termine).

- Passività e Patrimonio Netto: obbligazioni e fonti di finanziamento. Le passività includono debiti a breve e lungo termine, mentre il patrimonio netto rappresenta il capitale proprio, incluso l’utile o la perdita dell’esercizio.

Il bilanciamento tra attività e passività + patrimonio netto è fondamentale per verificare la solvibilità e la robustezza finanziaria dell’impresa.

2. Conto Economico: valutare la redditività aziendale

Il Conto Economico riassume i ricavi e i costi sostenuti nell’anno. Alcuni elementi chiave da osservare sono:

- Ricavi di vendita: entrate generate dall’attività principale.

- Costi operativi: spese sostenute per produrre beni o servizi.

- EBITDA: risultato operativo prima degli ammortamenti e costi finanziari, utile per valutare la capacità di generare reddito operativo.

- Risultato netto: utile o perdita finale dopo tasse e oneri finanziari.

3. Rendiconto Finanziario: analizzare i flussi di cassa

Il Rendiconto Finanziario fornisce informazioni sui movimenti di liquidità ed è suddiviso generalmente in tre sezioni:

- Attività operative: flussi derivanti dall’attività principale, come incassi e pagamenti.

- Attività di investimento: acquisto o vendita di immobilizzazioni e altri investimenti.

- Attività di finanziamento: variazioni di debiti e patrimoniali.

Un flusso netto di cassa positivo nelle attività operative è un segnale di buona salute finanziaria.

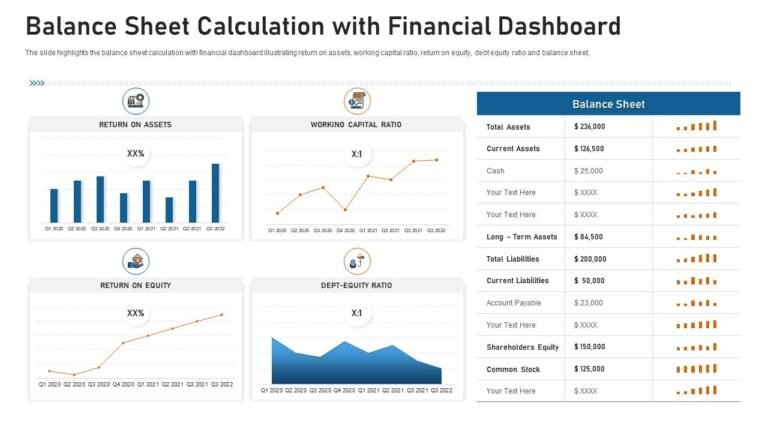

4. Indicatori di bilancio per una lettura approfondita

Per interpretare efficacemente il bilancio, è utile calcolare alcuni indici chiave:

- Current ratio: attività correnti divise per passività correnti, indica la capacità di far fronte ai debiti a breve termine.

- Debito su patrimonio netto: misura il grado di indebitamento rispetto al capitale proprio.

- ROE (Return on Equity): rapporto tra utile netto e patrimonio netto, valuta la redditività del capitale investito dai soci.

- ROI (Return on Investment): misura l’efficienza degli investimenti effettuati.

Interpretazione dello stato patrimoniale: analisi di attivi e passivi

Lo stato patrimoniale rappresenta una fotografia della situazione economico-finanziaria di un’azienda in un determinato momento. È suddiviso in due sezioni fondamentali: gli attivi e i passivi. Per comprendere a fondo la salute di un’impresa, è indispensabile saper leggere e interpretare correttamente questi elementi.

Cosa sono gli attivi?

Gli attivi rappresentano tutte le risorse controllate dall’azienda, che generano benefici economici futuri. Si suddividono in:

- Attivi correnti: liquidità e beni che saranno convertiti in denaro entro un anno, come crediti verso clienti, rimanenze di magazzino e disponibilità liquide.

- Attivi non correnti: beni durevoli, come immobilizzazioni materiali (macchinari, immobili), immobilizzazioni immateriali (brevetti, marchi) e investimenti a lungo termine.

Qual è il significato dei passivi?

I passivi rappresentano le obbligazioni finanziarie dell’impresa verso terzi. Qui troviamo:

- Passivi correnti: debiti che devono essere saldati entro 12 mesi, come debiti verso fornitori e rate di finanziamenti a breve termine.

- Passivi non correnti: finanziamenti a lungo termine, come mutui o altri debiti con scadenza superiore a un anno.

- Patrimonio netto: rappresenta le risorse apportate dai soci e gli utili non distribuiti; è un indicatore chiave della solidità finanziaria.

Perché è importante analizzare attivi e passivi?

Interpretare correttamente lo stato patrimoniale permette di valutare la capacità dell’azienda di far fronte ai propri impegni finanziari.

Ad esempio, un’elevata quota di attivi correnti rispetto ai passivi correnti indica una buona liquidità, essenziale per la stabilità operativa.

Esempio pratico di analisi

Consideriamo un’azienda con i seguenti valori (in migliaia di euro):

| Voce | Importo | Significato |

|---|---|---|

| Attivo corrente | 500 | Disponibilità liquide e crediti a breve termine |

| Attivo non corrente | 1.200 | Immobilizzazioni |

| Passivo corrente | 400 | Debiti a breve termine |

| Passivo non corrente | 800 | Debiti a medio-lungo termine |

| Patrimonio netto | 500 | Capitale e riserve |

Da questa situazione, si nota un rapporto corrente (attivo corrente / passivo corrente) di 1,25, che indica una sufficiente liquidità a breve termine, mentre un bilanciamento tra debiti a lungo termine e patrimonio netto equilibrato indica una struttura finanziaria sana.

Consigli pratici per l’analisi:

- Monitora sempre il rapporto tra attivi e passivi correnti per assicurarti che l’azienda possa affrontare le obbligazioni a breve termine senza difficoltà.

- Valuta la composizione degli attivi non correnti: un eccesso può indicare risorse immobilizzate che non generano liquidità.

- Osserva la composizione del patrimonio netto per capire la solidità e la capacità dell’impresa di nutrire la propria autonomia finanziaria.

Domande frequenti

Cos’è un bilancio aziendale?

Il bilancio aziendale è un documento che riassume la situazione finanziaria di un’azienda in un dato periodo, mostrando attività, passività e patrimonio netto.

Quali sono le principali sezioni del bilancio?

Le sezioni fondamentali sono lo stato patrimoniale, il conto economico e il rendiconto finanziario.

Come si interpreta lo stato patrimoniale?

Lo stato patrimoniale mostra le risorse possedute dall’azienda (attività) e le fonti di finanziamento (passività e patrimonio netto).

Perché il conto economico è importante?

Il conto economico evidenzia i ricavi e i costi, permettendo di valutare la redditività dell’azienda.

Come valutare la liquidità dell’azienda?

Analizzando il capitale circolante netto e il flusso di cassa si può capire la capacità di far fronte agli impegni a breve termine.

Che cosa indica il patrimonio netto?

Il patrimonio netto rappresenta la parte residuale degli attivi dell’azienda dopo aver dedotto le passività, indicando il valore netto per i soci.

| Elemento del Bilancio | Descrizione | Indicatore Chiave | Funzione |

|---|---|---|---|

| Attività | Beni e crediti che l’azienda possiede | Liquidità, immobilizzazioni | Valutare risorse disponibili |

| Passività | Debiti e obbligazioni che l’azienda deve a terzi | Debiti a breve e lungo termine | Analizzare impegni finanziari |

| Patrimonio Netto | Capitale proprio e riserve | Indice di solidità finanziaria | Valutare la stabilità dell’azienda |

| Conto Economico | Ricavi e costi sostenuti nell’esercizio | Margine operativo, utile netto | Determinare redditività |

| Rendiconto Finanziario | Flussi di cassa in entrata e uscita | Cash flow operativo | Monitorare liquidità |

Ti invitiamo a lasciare i tuoi commenti qui sotto e a esplorare altri articoli sul nostro sito per approfondire la conoscenza sulla gestione aziendale e le strategie finanziarie.