✅ Gli scaglioni della RAL in Italia sono tassati con aliquote IRPEF crescenti: più alta è la retribuzione, più alto è il prelievo fiscale.

In Italia, la tassazione della RAL (Reddito Annuale Lordo) segue un sistema a scaglioni progressivi, dove l’aliquota fiscale aumenta in base all’incremento del reddito. Questo significa che ogni porzione di reddito rientrante in uno specifico scaglione viene tassata con un’aliquota differente, che cresce man mano che si sale nelle fasce di reddito.

Per comprendere pienamente come vengono tassati gli scaglioni della RAL in Italia, è importante analizzare la struttura delle aliquote IRPEF (Imposta sul Reddito delle Persone Fisiche) e capire come queste si applicano ai diversi livelli di reddito. In questo modo sarà possibile capire non solo quale percentuale complessiva si paga in tasse, ma anche come si distribuisce l’imposizione fiscale per ogni scaglione di reddito.

Le Aliquote IRPEF e gli Scaglioni di Reddito

La tassazione IRPEF in Italia è suddivisa in scaglioni che definiscono le aliquote progressive da applicare. Questi scaglioni sono aggiornati periodicamente e nel 2024 sono i seguenti:

| Scaglione di Reddito (€) | Aliquota IRPEF (%) |

|---|---|

| 0 – 15.000 | 23% |

| 15.001 – 28.000 | 25% |

| 28.001 – 50.000 | 35% |

| Oltre 50.000 | 43% |

Come Funziona la Tassazione per Scaglioni

La tassazione a scaglioni significa che se, ad esempio, la tua RAL è di 40.000 €, i primi 15.000 € saranno tassati al 23%, i successivi 13.000 € (da 15.001 a 28.000) al 25%, e gli ultimi 12.000 € (da 28.001 a 40.000) al 35%. L’imposta complessiva sarà la somma delle imposte calcolate per ciascun scaglione.

Esempio pratico

- Primi 15.000 €: 15.000 x 23% = 3.450 €

- Successivi 13.000 €: 13.000 x 25% = 3.250 €

- Ultimi 12.000 €: 12.000 x 35% = 4.200 €

Imposta totale: 3.450 + 3.250 + 4.200 = 10.900 €

Altri Aspetti della Tassazione sulla RAL

Oltre all’IRPEF, sul reddito possono pesare anche le addizionali regionali e comunali, che variano in base alla regione e al comune di residenza e solitamente si aggirano intorno allo 0,9% – 3%. Inoltre, sono previste detrazioni fiscali e oneri deducibili che possono ridurre il carico fiscale complessivo.

Nei paragrafi successivi approfondiremo:

- Come calcolare l’imposta netta considerando detrazioni e addizionali;

- Come cambia la tassazione in base alla tipologia di reddito e residenza;

- Consigli pratici per ottimizzare la propria posizione fiscale.

Calcolo dell’Irpef: applicazione delle aliquote agli scaglioni di reddito

Il calcolo dell’Irpef in Italia segue un meccanismo progressivo basato sugli scaglioni di reddito, ovvero fasce di reddito cui vengono applicate diverse aliquote fiscali. Questo sistema ha l’obiettivo di garantire maggiore equità, facendo sì che chi guadagna di più contribuisca con una percentuale superiore rispetto a chi percepisce redditi più bassi.

Come funziona il meccanismo degli scaglioni

In pratica, il reddito complessivo viene suddiviso in porzioni, ciascuna delle quali viene tassata all’interno di uno specifico scaglione. Ad esempio, supponiamo che una persona abbia un reddito di 35.000 euro annui; questo importo verrà «spezzettato» e ogni parte tassata con l’aliquota corrispondente al relativo scaglione:

- Dal 1° al 15.000 euro: aliquota più bassa

- Dal 15.001 al 28.000 euro: aliquota intermedia

- Dal 28.001 in poi: aliquota più alta applicata solo alla parte eccedente

Esempio pratico di tassazione IRPEF per una RAL di 35.000 euro

| Scaglione di reddito (Euro) | Aliquota IRPEF (%) | Base imponibile (Euro) | Imposta dovuta (Euro) |

|---|---|---|---|

| 0 – 15.000 | 23 | 15.000 | 3.450 |

| 15.001 – 28.000 | 25 | 13.000 | 3.250 |

| 28.001 – 35.000 | 35 | 7.000 | 2.450 |

| Totale IRPEF dovuta | 9.150 Euro | ||

Come si vede dall’esempio, non si applica un’unica aliquota a tutto il reddito, ma percentuali progressive a tranches differenti – una soluzione che riduce il peso fiscale sui redditi più bassi.

Consigli pratici per la gestione del calcolo IRPEF

- Verifica attentamente le tue detrazioni e deduzioni fiscali, che possono ridurre significativamente il reddito imponibile.

- Se hai una RAL variabile, valuta periodicamente l’impatto delle variazioni sul tuo scaglione fiscale di appartenenza.

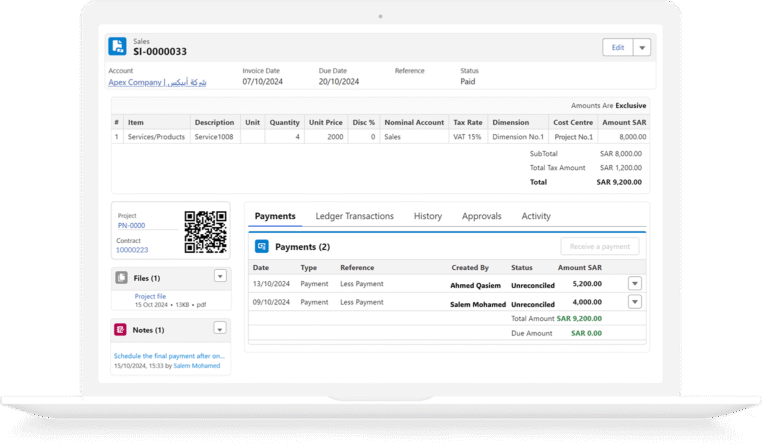

- Utilizza software o simulazioni online affidabili per effettuare una stima precisa dell’Irpef dovuta, facilitando una corretta pianificazione finanziaria.

Evoluzione delle aliquote IRPEF

L’azione del legislatore negli ultimi anni si è concentrata su una graduale riduzione delle aliquote più basse e una revisione degli scaglioni, con l’obiettivo di diminuire la pressione fiscale sulle fasce di reddito medio-basse. Tuttavia, per redditi elevati, l’aliquota rimane piuttosto significativa, sottolineando l’importanza di una pianificazione fiscale consapevole.

Prossimamente analizzeremo come le detrazioni da lavoro dipendente e altri bonus influenzino ulteriormente il calcolo dell’Irpef, rendendo il sistema ancora più articolato ma anche più personalizzato.

Domande frequenti

Che cos’è la RAL?

La RAL, o Retribuzione Annua Lorda, rappresenta il totale delle retribuzioni lorde percepite da un lavoratore in un anno.

Come funzionano gli scaglioni di tassazione in Italia?

In Italia, il reddito viene tassato progressivamente in base a scaglioni, con aliquote crescenti all’aumentare del reddito imponibile.

Quali sono le aliquote IRPEF attuali?

Le aliquote IRPEF partono dal 23% per i redditi più bassi e salgono fino al 43% per i redditi più elevati, suddivise in diversi scaglioni.

Come si calcola l’IRPEF sulla RAL?

Si applica ogni aliquota progressivamente ai diversi scaglioni di reddito, sommandole per ottenere l’imposta totale dovuta.

Esistono detrazioni o deduzioni sulla RAL?

Sì, è possibile beneficiare di detrazioni per lavoro dipendente e altre deduzioni che riducono il reddito imponibile e quindi l’imposta.

Come posso ridurre l’imposizione fiscale sulla RAL?

Utilizzando deduzioni fiscali, detrazioni e eventualmente contribuendo a fondi pensione o altre forme di risparmio agevolate fiscalmente.

Tabella degli Scaglioni IRPEF e Aliquote 2024

| Scaglione di Reddito (€) | Aliquota IRPEF (%) | Descrizione |

|---|---|---|

| Fino a 15.000 | 23 | Aliquota base per redditi bassi |

| 15.001 – 28.000 | 25 | Secondo scaglione intermedio |

| 28.001 – 50.000 | 35 | Scaglione medio-alto |

| Oltre 50.000 | 43 | Aliquota massima per redditi elevati |

Ti invitiamo a lasciare i tuoi commenti qui sotto e a consultare gli altri articoli sul nostro sito per approfondire argomenti fiscali e finanziari che potrebbero interessarti.