✅ L’IVA sul carburante è detraibile al 100% solo se il veicolo è uso esclusivo aziendale, tracciando i pagamenti con mezzi elettronici.

È possibile detrarre l’IVA sul carburante per le imprese quando il carburante viene acquistato ed utilizzato esclusivamente per l’attività aziendale e professionale. La detrazione dell’IVA è ammessa solo se il bene o il servizio sono utilizzati per operazioni che danno diritto alla detrazione secondo la normativa vigente. In particolare, il carburante impiegato per i veicoli aziendali o strettamente legati all’attività produttiva può beneficiare della detrazione, rispettando i limiti e le condizioni previsti dalla legge.

In questo articolo approfondiremo le modalità e i requisiti per poter detrarre correttamente l’IVA sugli acquisti di carburante, illustrando le differenze tra veicoli strumentali e quelli utilizzati promiscuamente, gli adempimenti documentali necessari e le percentuali di detraibilità applicabili. Inoltre, vedremo alcuni esempi pratici per capire quando la detrazione è ammissibile e come gestire correttamente la contabilità aziendale per evitare contestazioni da parte del fisco.

Requisiti per la detrazione dell’IVA sul carburante

Per poter detrarre l’IVA sul carburante, è fondamentale rispettare questi principali requisiti:

- Utilizzo aziendale: il carburante deve essere utilizzato esclusivamente per scopi aziendali o professionali;

- Veicoli strumentali: si fa riferimento ai veicoli che sono utilizzati esclusivamente per l’attività imprenditoriale (es. autocarri, mezzi di trasporto merci, macchinari mobili);

- Documentazione corretta: fatture o ricevute fiscali devono riportare dettagli chiari, come la partita IVA del fornitore, il codice fiscale o partita IVA dell’impresa acquirente e la natura dell’acquisto;

- Percentuali di detraibilità: in base al tipo di veicolo e all’uso, è possibile detrarre una quota dell’IVA, che può variare dal 40% al 100%.

Percentuali di detrazione secondo i veicoli

| Tipo di Veicolo | Percentuale di IVA Detraibile | Note |

|---|---|---|

| Veicoli strumentali (es. autocarri) | 100% | Carburante e spese connesse sono completamente detraibili se usati esclusivamente per l’attività. |

| Veicoli a uso promiscuo (es. autovetture) | 40% | Detrazione limitata al 40% per carburante usato sia per attività aziendale che personale. |

| Veicoli a disposizione (usufruiti dal dipendente anche per uso privato) | Non detraibile o limitata | La detrazione può essere esclusa o ridotta, bisogna valutare caso per caso. |

Consigli pratici per evitare errori nella detrazione

- Conservare sempre la fattura elettronica o cartacea con tutti i dati fiscali completi e corretti;

- Evidenziare sempre la natura aziendale nell’utilizzo del veicolo e del carburante;

- Registrare in contabilità operazioni e acquisti con dettaglio per garantire la tracciabilità;

- Periodicamente verificare l’uso effettivo del carburante e la conformità alle percentuali di detrazione;

- In caso di dubbi, consultare un commercialista o esperto fiscale per valutare specifiche casistiche.

Documentazione richiesta per la detrazione dell’Iva sul carburante

Per ottenere la detrarre l’Iva sul carburante aziendale, è fondamentale presentare una documentazione precisa e conforme alla normativa vigente. Senza una fattura corretta, infatti, il diritto alla detrazione può essere negato dall’Agenzia delle Entrate.

Fattura elettronica o cartacea: cosa è necessario?

La fattura deve contenere tutti i dati obbligatori previsti per legge, tra cui:

- Partita IVA del cedente e del cessionario;

- Data e numero progressivo;

- Descrizione dettagliata del bene o servizio, in questo caso carburante;

- Importo imponibile e ammontare dell’Iva applicata;

- Modalità di pagamento;

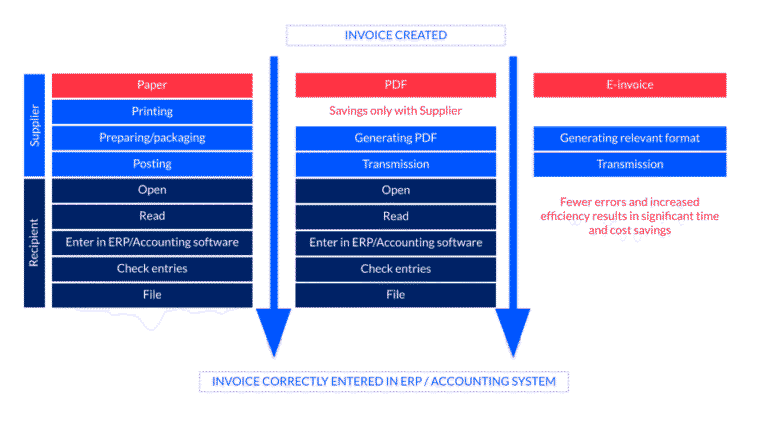

- In caso di fattura elettronica, il formato deve essere conforme allo standard XML previsto dal Sistema di Interscambio.

Una fattura priva di questi elementi può essere respinta, compromettendo così la possibilità di detrarre l’Iva.

Tipologie di documenti necessari in base al tipo di carburante

La documentazione richiesta varia anche a seconda che il carburante sia acquistato tramite:

- Carte carburante: indispensabili per veicoli aziendali e utilizzate per monitorare i rifornimenti con precisione. Le carte carburante elettroniche devono fornire dettagli come data, ora, quantità e valore del carburante;

- Fatture di acquisto: in caso di rifornimento presso distributori convenzionali, la fattura deve essere intestata all’impresa e rispettare i requisiti sopra indicati;

- Ricevute fiscali o scontrini: generalmente non validi ai fini della detrazione, tranne nei casi specifici previsti dalla normativa.

Consigli pratici per una corretta gestione della documentazione

- Conservare sempre le fatture digitali o cartacee in modo organizzato, preferibilmente tramite un software gestionale che supporti la conservazione sostitutiva;

- Verificare la correttezza delle informazioni prima di archiviare, controllando in particolare la partita IVA e l’intestazione;

- Monitorare periodicamente le transazioni con carte carburante per evitare anomalie che possano complicare la detrazione.

Esempio pratico di documentazione per detrazione IVA carburante

| Tipo di Documento | Elemento Chiave | Validità per la Detrazione |

|---|---|---|

| Fattura elettronica | Corretto formato XML, dati completi | 100% valida |

| Fattura cartacea | Dati obbligatori completi e leggibili | Valida ma meno comune oggi |

| Ricevuta fiscale | Generalmente non intestata o incompleta | Non valida salvo casi particolari |

| Carta carburante elettronica | Dettaglio rifornimento e dati aziendali | Valida e consigliata |

Domande frequenti

Quando è possibile detrarre l’IVA sul carburante per le imprese?

L’IVA sul carburante può essere detratta esclusivamente se il veicolo è utilizzato per attività lavorative e nelle percentuali stabilite dalla normativa vigente.

Quali sono le percentuali di detrazione dell’IVA sul carburante?

Generalmente, l’IVA è detraibile al 40% per i veicoli a uso promiscuo e al 100% per quelli esclusivamente utilizzati nell’attività d’impresa.

È necessario conservare qualche documento per poter detrarre l’IVA?

Sì, è fondamentale conservare tutte le fatture di acquisto del carburante intestate all’azienda per poter giustificare la detrazione fiscale.

Posso detrarre l’IVA sul carburante per veicoli privati usati anche per lavoro?

La detrazione è limitata e spesso non è consentita se il veicolo non è registrato come bene strumentale all’attività d’impresa.

L’IVA sul carburante è detraibile per i mezzi agricoli o industriali?

Per i mezzi agricoli e industriali l’IVA può essere totalmente detratta, purché l’acquisto sia inerente all’attività aziendale.

| Tipo di veicolo | Utilizzo | Percentuale di detrazione IVA | Condizioni principali |

|---|---|---|---|

| Veicoli per uso promiscuo | Uso personale e lavoro | 40% | Fatture intestate all’azienda, uso documentato |

| Veicoli aziendali esclusivi | Solo attività d’impresa | 100% | Uso esclusivo e fatturazione corretta |

| Mezzi agricoli e industriali | Solo attività d’impresa | 100% | Utilizzo strumentale accertato |

| Veicoli privati | Uso non esclusivo | 0% o molto limitata | Generalmente esclusi dalla detrazione |

Se hai dubbi o esperienze da condividere, lasciaci un commento qui sotto! Inoltre, ti invitiamo a esplorare altri articoli sul nostro sito per approfondire tematiche fiscali e aziendali che potrebbero interessarti.