✅ Sì, un professionista ordinario può emettere fattura a un forfettario con ritenuta, garantendo trasparenza e rispetto delle norme fiscali.

Un professionista ordinario può emettere fattura a un soggetto che ha adottato il regime forfettario senza applicare la ritenuta d’acconto, poiché il regime forfettario prevede l’esclusione dall’obbligo di ritenuta sia in entrata che in uscita. Di conseguenza, nel momento in cui un professionista ordinario fattura verso un forfettario, quest’ultimo non applicherà la ritenuta in quanto la normativa lo esclude, e quindi la fattura del professionista dovrà essere emessa senza ritenuta a carico del committente forfettario.

In questo articolo esploreremo nel dettaglio come funzionano le fatturazioni tra professionisti ordinari e soggetti con regime forfettario, analizzando i principali aspetti fiscali e normativi. Verranno illustrati i concetti chiave come l’applicazione o meno della ritenuta d’acconto, le modalità di emissione fattura e le implicazioni contabili. Inoltre, forniremo esempi pratici e suggerimenti utili per evitare errori comuni nell’emissione e nella ricezione di fatture tra queste due categorie di contribuenti.

Cos’è il regime forfettario e come influisce sulla ritenuta d’acconto

Il regime forfettario è un regime fiscale agevolato destinato ai contribuenti con ricavi o compensi entro determinate soglie, che consente una tassazione semplificata e l’esonero dall’applicazione dell’IVA e della ritenuta d’acconto. In particolare, ai beneficiari del regime forfettario:

- non si applica la ritenuta d’acconto sulle fatture emesse;

- sono esonerati dall’obbligo di versamento dell’IVA;

- sono esclusi da alcuni adempimenti contabili e fiscali più complessi.

Implicazioni pratiche per il professionista ordinario

Quando un professionista ordinario emette una fattura verso un soggetto che applica il regime forfettario, non deve applicare la ritenuta d’acconto, in quanto il regime forfettario esenta il committente dall’operazione. Perciò, la fattura deve essere emessa senza ritenuta d’acconto e indicare la natura del regime forfettario del committente, ad esempio con una dicitura come “Operazione esente da ritenuta ai sensi dell’art. 1, commi 54-89, Legge 190/2014”.

Come deve essere emessa la fattura

La fattura deve rispettare le seguenti condizioni:

- indicare il nome e la partita IVA di entrambe le parti;

- specificare i servizi o beni forniti con il relativo importo;

- assenza della ritenuta d’acconto sul compenso;

- eventualmente riportare una dicitura che spieghi l’esonero dalla ritenuta per il committente forfettario.

Considerazioni ulteriori

Va inoltre sottolineato che, per il professionista ordinario che emette la fattura, l’importo deve essere estremamente chiaro e netto, in quanto non verrà operata alcuna trattenuta da parte del committente forfettario. Analogamente, il professionista forfettario emetterà le proprie fatture sempre senza ritenuta e senza IVA, salvo casi particolari stabiliti dalla legge.

Differenze tra regime ordinario e forfettario nella gestione delle ritenute

Quando si parla di regime fiscale, è fondamentale comprendere le differenze essenziali tra il regime ordinario e quello forfettario, specialmente per quanto riguarda la gestione delle ritenute d’acconto. Queste differenze influenzano direttamente il modo in cui un professionista può emettere una fattura, e come vengono calcolate e trattenute le imposte.

Caratteristiche principali dei due regimi

- Regime Ordinario: prevede la possibilità di applicare la ritenuta d’acconto pari al 20% sulle fatture emesse da professionisti. Il committente trattiene questa quota e la versa direttamente all’erario come anticipo sulle imposte del professionista.

- Regime Forfettario: è un regime agevolato che non prevede l’applicazione della ritenuta d’acconto. Il professionista in regime forfettario calcola le imposte in modo semplificato tramite una aliquota fissa sulla base del proprio ricavo lordo, senza deduzioni o trattenute alla fonte.

Gestione della ritenuta d’acconto nei due regimi

Attenzione! Un professionista ordinario che presta servizio a un forfettario deve seguire le regole proprie del regime ordinario, quindi applicare la ritenuta d’acconto nella fattura, normalmente al 20%. Al contrario, il forfettario non deve sostenere l’onere di effettuare ritenute sulle fatture emesse verso altri fornitori.

| Elemento | Regime Ordinario | Regime Forfettario |

|---|---|---|

| Applicazione ritenuta d’acconto | Obbligatoria (20%) sulle fatture emesse | Non prevista |

| Calcolo imposte | Progressivo in base al reddito netto | Aliquota fissa sul fatturato |

| Deduzioni e detrazioni | Possibili e complesse | Non previste, calcolo semplificato |

| Emissione fattura verso clienti | Con ritenuta d’acconto se previsti | Fattura senza ritenuta |

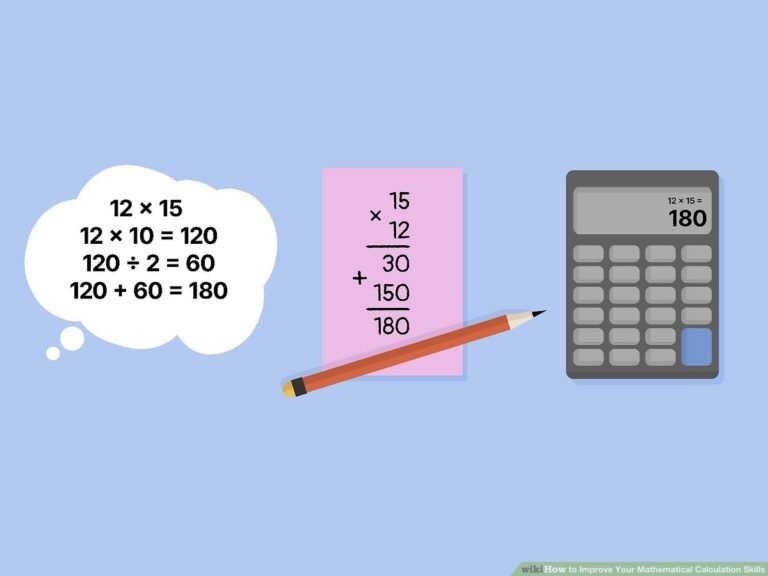

Esempio pratico:

Immaginiamo un professionista ordinario che fornisce una consulenza a un soggetto in regime forfettario per un importo di € 1.000. Egli dovrà emettere una fattura indicando:

- Importo imponibile: € 1.000

- Ritenuta d’acconto 20%: € 200 (che il cliente tratterrà e verserà all’erario)

- Totale fattura: € 1.000 (da cui il cliente verserà € 800 al professionista netto di ritenuta)

Al contrario, se un forfettario presta servizio, non applicherà alcuna ritenuta, e il cliente gli verserà l’intero importo fatturato.

Consigli pratici per professionisti e clienti

- Professionisti in regime ordinario: Ricordate di applicare la ritenuta d’acconto se il committente è un forfettario. Questo evita problemi con l’Agenzia delle Entrate e assicura corretta compliance.

- Clienti in regime forfettario: Non siete tenuti a operare ritenute sulle fatture ricevute, semplificando la gestione contabile.

- Conservate sempre la documentazione: Fatture, ricevute di versamenti delle ritenute, e ogni comunicazione sono fondamentali in caso di controlli fiscali.

In sintesi, sapere chi deve applicare e chi ricevere la ritenuta d’acconto è la chiave per evitare errori nella fatturazione e per rispettare le normative fiscali italiane.

Domande frequenti

Un professionista ordinario può emettere fattura a un forfettario con ritenuta d’acconto?

No, un professionista in regime ordinario non applica la ritenuta d’acconto verso un forfettario, in quanto il forfettario è esente da ritenuta.

Il regime forfettario prevede l’applicazione della ritenuta d’acconto sulle fatture ricevute?

No, i contribuenti in regime forfettario non sono soggetti a ritenuta d’acconto sulle fatture emesse né subiscono ritenute su quelle ricevute.

Quali sono le principali caratteristiche della fatturazione con regime forfettario?

Il regime forfettario prevede una fattura senza IVA e senza applicazione della ritenuta d’acconto, con regime fiscale agevolato.

Un professionista ordinario deve indicare la ritenuta d’acconto nella fattura al cliente forfettario?

No, poiché il cliente è un soggetto forfettario, la ritenuta d’acconto non si applica sulla fattura.

È possibile per un forfettario richiedere l’applicazione della ritenuta d’acconto in fattura?

No, il regime forfettario esclude l’applicazione della ritenuta d’acconto in tutte le fatture emesse o ricevute.

| Elemento | Professionista Ordinario | Professionista Forfettario |

|---|---|---|

| Applicazione Ritenuta d’Acconto | Si, obbligatoria su compensi a lavoratori autonomi | No, esentato dalla ritenuta |

| Applicazione IVA | Obbligatoria | Esente (non applica IVA) |

| Emissione fattura | Con IVA e ritenuta (se dovuta) | Senza IVA e senza ritenuta |

| Obblighi fiscali | Varia in base al regime, compresa contabilità ordinaria | Regime agevolato, contabilità semplificata |

| Impatto sulla fattura emessa a forfettario | Non applicazione ritenuta | Riceve fattura senza ritenuta e senza IVA |

Se hai domande o vuoi condividere la tua esperienza, lascia un commento qui sotto! Inoltre, ti invitiamo a leggere altri articoli sul nostro sito per scoprire ulteriori approfondimenti fiscali e professionali.